交易员们正感到心乱如麻、坐立不安。

因为强劲增长的工资、以14个月来最猛势头上涨的二手车价格以及CPI成分的修正等因素表明,今晚公布的美国1月CPI数据可能会超过预期,届时市场将“血流成河”“尸横遍野”。

让市场感到焦虑的是,通胀高于普遍预期或促使美联储转向更为强硬的鹰派态度。

但更让人头疼的是,CPI数据出炉一天后公布的零售数据可能发出更加明确且危险的信号——经济过热,其证据可以在美国信用卡消费数据上窥见一二。

信用卡和借记卡支出大幅增长

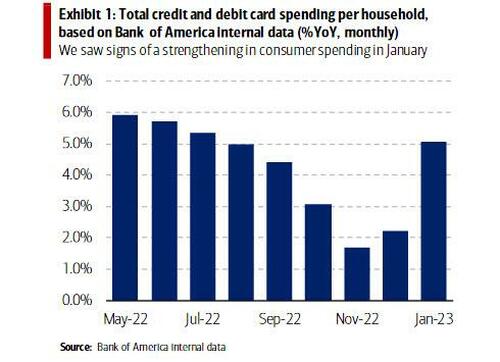

根据美国银行分析师Aditya Bhave最新公布的报告,美银统计发现,平均每个家庭的信用卡和借记卡消费总额1月份同比增长了5.1% ,创下了2022年夏季以来的最大同比增速。

同比增幅之所以上升,部分是由于“基数效应”,2022年1月,奥密克戎的蔓延对服务业支出(尤其是旅游业)造成了冲击。因此,美银预计,美国家庭的信用卡和借记卡消费的同比增速将很快放缓。

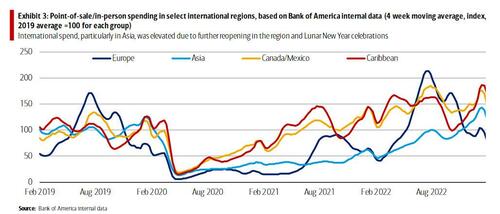

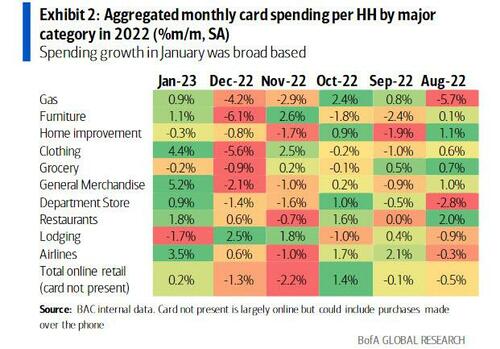

不过,从家庭信用卡账单中,经济学家也看到了1月服务实际支出增长的迹象,美国每个家庭在航空服务上的信用卡支出增长了3.5%,在餐馆和酒吧上增长了1.8%。

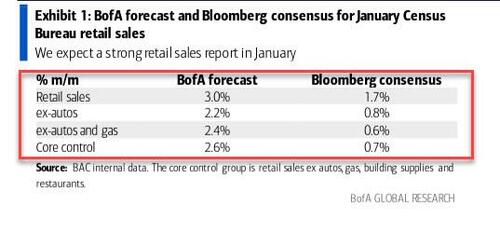

根据美银的统计报告,经过季节调整后,每个家庭的信用卡和借记卡消费总额环比增长了1.7%,这一因素促使美银预计,美国1月零售销售环比增速将超过普遍预期的2.2%,势创去年以来最高纪录。

此外,美银预计,1月核心零售销售(不包括汽车、汽油、建筑材料和餐馆)将环比增长2.6% 。

信用卡数据显示,大多数项目的支出都出现了强劲回升,包括日用品、服装和航空服务。

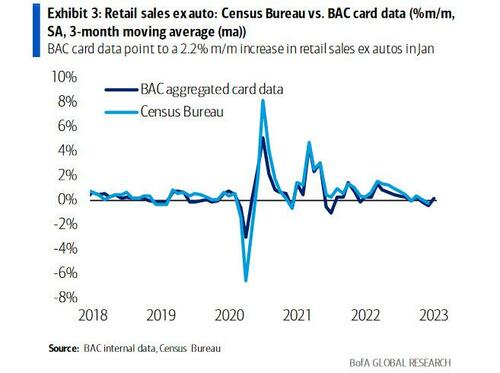

众所周知,信用卡是美国人的主流支付方式,借记卡的使用也较为普遍,因此,一定程度上我们可以从信用卡和借记卡消费数据了解美国人的消费情况。美银也发现,美银信用卡和借记卡消费数据与美国官方公布的零售数据走势基本一致。

零售为何加速增长?

美国家庭支出为什么会出现井喷式的增长?或者说是什么支撑美国1月份零售销售加速增长的预期?美银将其归因于以下三个因素:

首先是统计出现了扭曲。

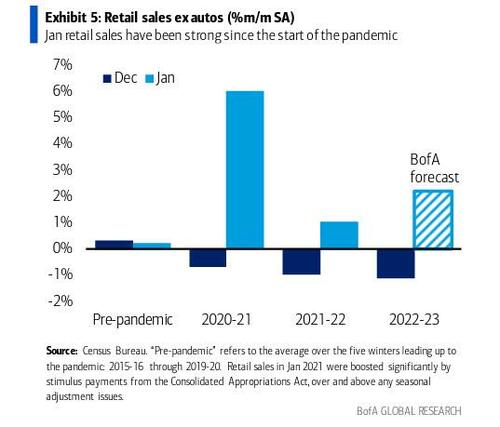

美银指出,自疫情开始以来,假日的消费热情已经减退,12月份的消费高峰在不经季节性调整的请款下变得更低。经过季节性调整后,美国1月支出的下降幅度也变小了。然而季节性调整仍主要基于新冠疫情前的消费模式。因此,在经季节性调整的基础上,1月份的零售销售自疫情开始以来一直异常强劲。

言下之意,就像非农新增就业出现井喷式增长完全是因为季节性调整,零售销售火热也可能主要是因为这个原因。

其次是个人可支配收入(DPI)的增加,这又反映了劳动力市场的强劲增长以及各种与通胀相关的调整。

其中最引人注目的是与社保息息相关的生活成本调整(COLA)。去年10月,美国社会保障局(SAA)宣布将2023年美国社安金受益人的福利将增加至8.7%,而这可能使1月DPI增加约0.5%。

美银指出,一些老年家庭在假期期间增加了支出,以期在1月份获得COLA,其他人可能在直到COLA调整生效时才直到它的存在。因此,老年家庭支出的上升趋势可能至少延续到2月份。

最后一个因素可能是消费者预期节后商家将进行清仓大甩卖,因此12月的支出有所克制。比如,12月支出较疲软的家具、服装、日用百货和百货商店等部门在1月的表现较为强势,这一事实与预期相符。

美股何去何从?

总而言之,有好消息也有坏消息。

好消息是,消费弹性将帮助美国在2023年上半年避免经济衰退,坏消息是支撑1月就业和消费的因素不具备可持续的特点,因此美国很可能将在今年下半年陷入衰退。

这是美国银行的最新预测,与它此前的预期保持一致。

对于市场而言,最大的问题是如何应对。

美银认为,几天前公布的非农报告已经释放出了爆炸性的通胀过热的信号,如果周二的CPI数据和周三的零售销售报告也发出同样的信号,那么美联储很难不明确表示,将实施更多的加息措施为经济降温。届时美股将迎来一系列“暴击”。

但另一方面,如果CPI数据好于预期,与此同时零售销售数据表现强劲,那么美国将更加有望实现“软着陆”,这一预期或推动美股创下今年新高。

本文网址:http://www.78099.cn/gulouqu/420190.html ,喜欢请注明来源河南开封新闻网。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。